Θεσμικοί επενδυτές χαρτοφυλακίων ακινήτων

Οι μεγάλοι θεσμικοί επενδυτές (ασφαλιστικές εταιρείες, συνταξιοδοτικά ταμεία, μεγάλα επενδυτικά σχήματα κ.λ.π.) ανέκαθεν επένδυαν ένα σημαντικό τμήμα των διαθεσίμων τους στην ακίνητη περιουσία. Κατά κανόνα αυτή η επένδυση ήταν έμμεση, με τη μορφή της συμμετοχής στο μετοχικό κεφάλαιο εταιρειών χαρτοφυλακίου ακινήτων. Την τελευταία εικοσαετία, όλο και περισσότερο, αυτοί οι επενδυτές μελετούν και αναλύουν τους κινδύνους που προκύπτουν, και θα προκύψουν, από την κλιματική αλλαγή, δεδομένου ότι ο κλάδος ακινήτων επηρεάζεται από αυτή σε μέγιστο βαθμό.

Οι περιβαλλοντικοί κίνδυνοι της ακίνητης περιουσίας είναι τριών ειδών:

[α] Ο πολεοδομικός κίνδυνος: Τα κράτη θεσμοθετούν όλο και πιο αυστηρές προδιαγραφές. Τα «κόκκινα» κτίρια πρέπει να αναβαθμίζονται στις ελάχιστες απαιτούμενες προδιαγραφές, και αυτό συνεπάγεται επεμβάσεις υψηλού κόστους.

[β] Ο κλιματικός κίνδυνος: Ήδη παρατηρούνται, σε διάφορα μέρη του πλανήτη, προβλήματα (π.χ. πλημμύρες στην Αγγλία το 2014), τα οποία καθιστούν ακίνητα σε αυτές τις περιοχές λιγότερα ελκυστικά.

[γ] Ο κίνδυνος της αγοράς: Αυτός ο κίνδυνος, ίσως ο σημαντικότερος, οφείλεται (i) στη χαμηλότερη ζήτηση που έχουν τα «κόκκινα» κτίρια από μισθωτές, (ii) στη δυσκολότερη πώληση που έχουν αυτά τα κτίρια, (iii) και σε επίπεδο χαρτοφυλακίου, τα κόκκινα χαρτοφυλάκια δεν προσελκύουν μακροχρόνιους επενδυτές.

Έτσι από τις αρχές της δεκαετίας του 2000, πολλοί μεγάλοι επενδυτές σε εταιρείες χαρτοφυλακίων ακινήτων αρχίζουν να προσπαθούν να αναλύουν τα χαρτοφυλάκια στα οποία είναι ήδη επενδυτές, ή σκοπεύουν να επενδύσουν, ως προς το επίπεδο αειφορίας τους. Δηλαδή δεν αρκεί μόνο η περιβαλλοντική επίδοση. Χρειάζονται πληροφόρηση επίδοσης περιβαλλοντικής, κοινωνικής και εταιρικής διακυβέρνησης. Η ανάλυση αυτή δεν ήταν καθόλου εύκολη.

Σε επίπεδο κτιρίου, υπήρχαν τα εργαλεία της ανάλυσης, μόνο για όσα κτίρια διέθεταν περιβαλλοντική πιστοποίηση (LEED, BREEAM κλπ). Οι επενδυτές δεν ήταν όμως σε θέση να συγκρίνουν, σε επίπεδο χαρτοφυλακίου, την επίδοση αειφορίας της εταιρείας ακινήτων Α με αυτή της εταιρείας ακινήτων Β.

Οι επενδυτές ήθελαν ένα εργαλείο, ένα benchmark, για να είναι άμεση η σύγκριση του επιπέδου αειφορίας ανάμεσα σε εταιρείες χαρτοφυλακίου ακινήτων.

GRESB (Global Real Estate Sunstainability Benchmark)

Το κενό αυτό έρχεται να καλύψει το GRESB το 2009. Τρία μεγάλα συνταξιοδοτικά ταμεία (τα οποία επενδύουν σημαντικό τμήμα των κεφαλαίων τους σε εταιρείες ακινήτων), θέλοντας να εκτιμήσουν την έκθεσή τους στους περιβαλλοντικούς, κοινωνικούς, και εταιρικής διακυβέρνησης κινδύνους, συνεργάζονται μεταξύ τους και συν ιδρύουν τον οργανισμό GRESB. Κάθε χρόνο το GRESB διεξάγει μία έρευνα στην οποία συμμετέχουν εταιρείες χαρτοφυλακίου ακινήτων.

Οι εταιρείες συμπληρώνουν ένα αναλυτικό ερωτηματολόγιο για το χαρτοφυλάκιό τους. Λαμβάνουν τη βαθμολογία τους (μέγιστη βαθμολογία είναι το 100). Όσο υψηλότερη η βαθμολογία τους, τόσο υψηλότερη η επίδοσή τους σε θέματα περιβαλλοντικά, κοινωνικά και εταιρικής διακυβέρνησης.

Οι εταιρείες βαθμολογούνται σε 2 βασικές κατηγορίες.

- Διαχείριση & Πολιτικές (Management & Policy). Η κατηγορία ονομάζεται και GREEN TALK.

- Εφαρμογή & Μετρήσεις (Implementation & Measurement). Αυτή η κατηγορία ονομάζεται και GREEN WALK.

Οι εταιρείες λαμβάνουν 2 διακριτές βαθμολογίες. Η [α] έχει βαρύτητα 30% στη συνολική βαθμολογία ενώ η [β] ως πιο σημαντική, έχει βαρύτητα 70%.

Εταιρείες που έχουν πολύ υψηλή βαθμολογία στην κατηγορία GREEN TALK αλλά χαμηλή στην κατηγορία GREEN WALK, ενδέχεται να κατηγορηθούν για green washing.

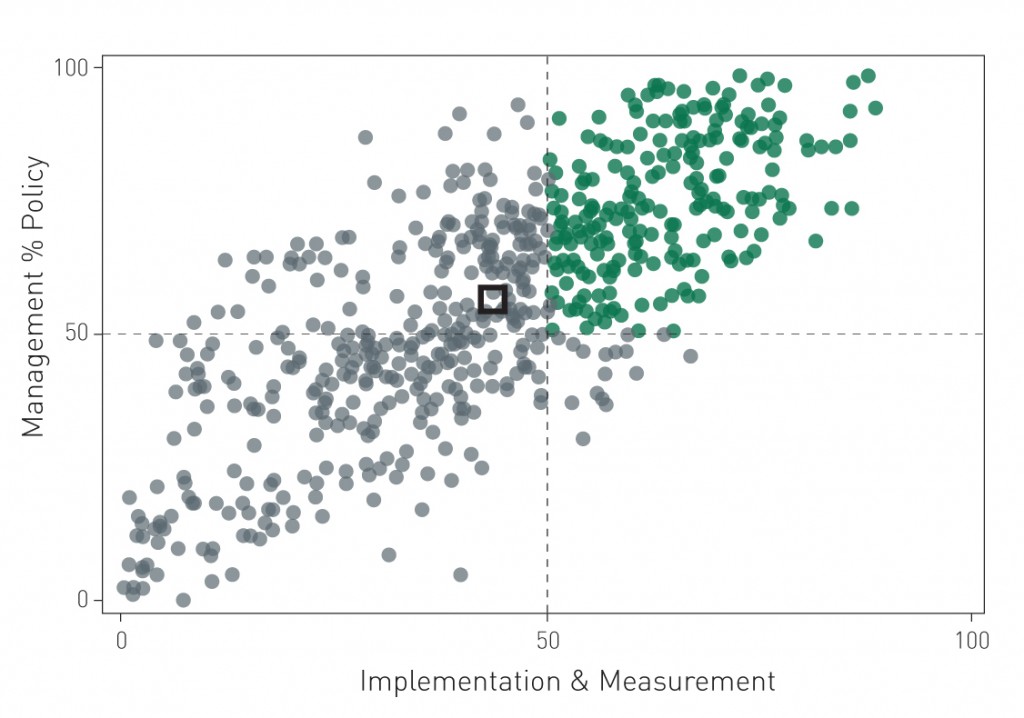

Ας δούμε μία απεικόνιση των αποτελεσμάτων της έρευνας GRESB του 2014 (πίνακας 1):

Κάθε κουκίδα είναι μία εταιρεία χαρτοφυλακίου ακινήτων. Στον κατακόρυφο άξονα απεικονίζεται η επίδοση σε Διαχείριση & Πολιτικές αειφορίας. Στον οριζόντιο άξονα η επίδοση σε Εφαρμογή & Μετρήσεις αειφορίας.

Οι εταιρείες με υψηλή επίδοση και στις 2 κατηγορίες (επάνω δεξιά τεταρτημόριο – πράσινες κουκίδες) ονομάζονται GREEN STARS. Οι εταιρείες με χαμηλή επίδοση και στις 2 κατηγορίες (κάτω αριστερά τεταρτημόριο) ονομάζονται GREEN STARTERS.

Οι εταιρείες με υψηλή επίδοση σε Διαχείριση & Πολιτικές, αλλά χαμηλότερη σε Εφαρμογή & Μετρήσεις (επάνω αριστερό τεταρτημόριο) ονομάζονται GREEN TALKERS.

Τέλος, οι –πολύ λίγες- εταιρείες με υψηλή επίδοση σε Εφαρμογή & Μετρήσεις, αλλά χαμηλότερη σε Διαχείριση & Πολιτικές (δεξιά κάτω τεταρτημόριο) ονομάζονται GREEN WALKERS. Το τετράγωνο, στο μέσο περίπου του διαγράμματος, είναι ο παγκόσμιος μέσος όρων των εταιρειών ακινήτων που έλαβαν μέρος το 2014 στην έρευνα του GRESB.

Γιατί λοιπόν αυτό είναι σημαντικό;

Εμείς δεν γνωρίζουμε το όνομα της εταιρείας της κάθε κουκίδας. Όμως οι θεσμικοί επενδυτές μέλη του GRESB έχουν αυτή την πληροφόρηση.

Γνωρίζουν δηλαδή, την επίδοση αειφορίας της κάθε εταιρείας. Και όχι μόνο αυτό. Γνωρίζουν την κάθε απάντηση στο ερωτηματολόγιο της κάθε εταιρείας. Ξέρουν δηλαδή ακριβώς τον τρόπο με τον οποίο η κάθε εταιρεία διαχειρίζεται θέματα αειφορίας, τις πολιτικές της, πως εφαρμόζει αυτές τις πολιτικές, και επίσης τι μετρήσεις κάνει.

Η επίκληση της περιβαλλοντικής ευαισθησίας μίας εταιρείας στον ετήσιο απολογισμό της, είναι κενό γράμμα εάν την ίδια στιγμή αποσπά πολύ χαμηλή βαθμολογία στην έρευνα του GRESB. Ακόμη χειρότερα, εάν δεν συμμετέχει στην έρευνα. Το GRESB παρέχει μεγάλη διαφάνεια στον κλάδο.

Ποια είναι η απήχηση του GRESB?

Explore the Results from the 2014 GRESB Survey

[visualizer id=”1184″]

[visualizer id=”1182″]

Institutional Captital

$ 5.5 Trillion

Total Property Value $ 2.1 Trillion

Πίνακας 2

Πηγή: www.gresb.com

Το GRESB πλέον διαθέτει 46 εταιρείες μέλη επενδυτές. Πρόκειται για τις μεγαλύτερες εταιρείες του κόσμου που επενδύουν σε εταιρείες ακινήτων.

Το 2014 στην έρευνα του GRESB έλαβαν μέρος 637 εταιρείες χαρτοφυλακίου ακινήτων, που έχουν στην ιδιοκτησία τους ακίνητα αξίας $2.1τρις. Είναι πολύ μεγάλος ο αριθμός των εταιρειών ακινήτων που έλαβαν μέρος. Κατά μέσο όρο κάθε εταιρεία χαρτοφυλακίου έχει ακίνητα αξίας $3,3 δις.

Η πίεση έρχεται από ψηλά

Πώς λοιπόν εξηγείται αυτή η μαζική συμμετοχή εταιρειών χαρτοφυλακίου ακινήτων στην εν λόγω έρευνα? Γιατί 637 εταιρείες ακινήτων (από τις μεγαλύτερες παγκοσμίως) είναι διατεθειμένες να δημοσιοποιήσουν με κάθε λεπτομέρεια την επίδοσή τους στην αειφορία?

Η εποχή που αρκούσαν δύο-τρεις παράγραφοι στην επίδοση αειφορίας στο ετήσιο απολογισμό έχει περάσει ανεπιστρεπτί. Οι επενδυτές σε εταιρείες ακινήτων κατατάσσουν μία εταιρεία, που δεν λαμβάνει μέρος στην έρευνα GRESB, στη συμβολή των δύο αξόνων στο παραπάνω διάγραμμα, ήτοι σε μηδενική επίδοση αειφορίας.

Επιπρόσθετα, σήμερα που η διαφάνεια είναι το ζητούμενο από τους επενδυτές, η επιλογή μίας εταιρείας να μην εκτεθεί ως προς τις πρακτικές της σε θέματα περιβαλλοντικά, κοινωνικά καθώς και εταιρικής διακυβέρνησης δημιουργεί ερωτήματα στους επενδυτές ως προς τις πρακτικές αυτής της εταιρείας.Ακριβώς για αυτό το λόγο βλέπουμε εταιρείες με χαμηλή επίδοση αειφορίας (κοντά στη συμβολή των δύο αξόνων) να λαμβάνουν μέρος στην έρευνα. Η συμμετοχή στην έρευνα GRESB είναι το πρώτο βήμα. Η βελτίωση της επίδοσης αειφορίας είναι τα επόμενα βήματα.

Η πίεση συνεπώς έρχεται από ψηλά. Από τους επενδυτές. Αυτοί επιθυμούν την διαφάνεια, και οι εταιρείες χαρτοφυλακίου ακινήτων συμμορφώνονται. Και τα οφέλη των εταιρειών με υψηλή επίδοση σε αειφορία είναι πολύ σημαντικά:

- Οι εταιρείες με υψηλή επίδοση αειφορίας, οι GREEN STARS δηλαδή, βλέπουν την μετοχή τους να έχει καλύτερη επίδοση στις κεφαλαιαγορές (3)

- Οι GREEN STARS διαθέτουν περισσότερους επενδυτές, στη μετοχική τους σύνθεση, με μακροπρόθεσμο ορίζοντα. Αυτό αντικατοπτρίζεται και στο χαμηλότερο beta value της μετοχής τους (3).

- Εκτός από τα οφέλη της κεφαλαιαγοράς, την τελευταία διετία, παρατηρούμε σημαντικά οφέλη και από την χρηματαγορά. Εταιρείες με υψηλή επίδοση στην αειφορία (Vasakronan, Unibail/Rodamco, Vornado και Regency Centers) πέτυχαν να μειώσουν το κόστος εξυπηρέτησης των δανειακών τους αναγκών με την έκδοση Green Bonds («πράσινων» ομολόγων).

Και εάν όλα αυτά δεν είναι αρκετά, η APG (4) (πολύ μεγάλο συνταξιοδοτικό ταμείο της Ολλανδίας) πέρυσι αποφάσισε ότι πλέον δεν θα επενδύει σε εταιρείες χαρτοφυλακίου ακινήτων που στην κατηγορία Εφαρμογή & Μετρήσεις του GRESB η βαθμολογία τους είναι κάτω από 50%. Η τάση στην αγορά είναι σαφής.

Η περίπτωση της Ελλάδας

Η οικονομική κρίση στην Ελλάδα την τελευταία πενταετία έχει ισοπεδώσει τον κλάδο ακινήτων. Οι αναπτύξεις επαγγελματικών και οικιστικών έργων ήταν ιδιαίτερα περιορισμένες. Η χώρα έχει μείνει εκτός της έντονης παγκόσμιας τάσης για αειφόρα κτίρια. Ακόμη και γειτονικές χώρες με σαφώς χαμηλότερα εισοδήματα (Τουρκία, Βουλγαρία, Σερβία, Ρουμανία κ.λ.π.) έχουν να επιδείξουν μεγάλο αριθμό πιστοποιημένων αειφόρων κτιρίων την τελευταία πενταετία.

Όταν βελτιωθούν στη χώρα μας τα μακροοικονομικά δεδομένα, ο κλάδος των επαγγελματικών ακινήτων αναμένεται να ανακάμψει πρώτος (προ κλάδου κατοικιών). Και τότε θα δούμε πλήθος περιβαλλοντικών πιστοποιήσεων σε επαγγελματικά ακίνητα (νέες κατασκευές και ριζικές ανακαινίσεις).

Αυτό θα τείνει χείρα βοηθείας και στις Ελληνικές εταιρείες χαρτοφυλακίου ακινήτων για την βελτίωση της επίδοσής τους στην αειφορία. Είναι βέβαιο ότι τα αμέσως επόμενα χρόνια θα δούμε και Ελληνικές εταιρείες να λαμβάνουν μέρος στο GRESB. Γνωρίζουν τα οφέλη. Απομένει να βελτιωθεί το εξαιρετικά δυσμενές μακροοικονομικό περιβάλλον μέσα στο οποίο δραστηριοποιούνται.

| Φραγκίσκος Λεβαντής Ιδρυτής και επικεφαλής των εταιρειών SUSTAIN και ΕΥ ΕΡΓΩ ΚΑΤΑΣΚΕΥΑΣΤΙΚΗ. |

| Ο Φραγκίσκος δραστηριοποιείται από το 1989 στον κλάδο ανάπτυξης και κατασκευής επαγγελματικών ακινήτων, με σημαντικό αριθμό επιτυχημένων έργων. Το 2006 προσανατολίζει την κατασκευαστική του εταιρεία (Εύ Έργω) στο greenbuilding. Το κτίριο γραφείων Ευέλικτο εντάσσεται στο πρόγραμμα της Ευρωπαϊκής Ένωσης Greenbuilding ως κτίριο υψηλής ενεργειακής απόδοσης. Το 2008 αναπτύσσει και κατασκευάζει το κτίριο γραφείων Eco διευρύνοντας το φάσμα σε πρόσθετους τομείς αειφορίας. Η Εύ Έργω Κατασκευαστική βρίσκεται σε αναμονή εξομάλυνσης της αγοράς επαγγελματικών ακινήτων για να συνεχίσει την πορεία της με την ανάπτυξη και κατασκευή επαγγελματικών κτιρίων τα οποία θα είναι πιστοποιημένα σύμφωνα με το πρότυπο LEED®. Ο Φραγκίσκος είναι διαπιστευμένος LEED AP BD+C, και η εταιρεία του, Sustain, παρέχει συμβουλευτικές υπηρεσίες αειφορίας – σε κτιριακό επίπεδο (πολλές φορές με στόχο την πιστοποίηση κατά LEED), και – σε επίπεδο χαρτοφυλακίου ακινήτων παρέχοντας συμβουλευτικές υπηρεσίες σε εταιρείες χαρτοφυλακίου ακινήτων (για την βελτίωση της επίδοσης αειφορίας του χαρτοφυλακίου συνολικά) χρησιμοποιώντας πλατφόρμες όπως το GRESB. |

Πηγές

1 www.gresb.com 2 www.nilskok.com 3 Portfolio greenness and the financial performance of REITs (P.Eichholtz & N.Kok & E.Yonder). Journal of International Money and Finance 4 www.apg.nl/en

[the_magazine2 id=”1167″]